Inhalt

News Deutschland

- Gewinnbesteuerung des entsendenden Unternehmens nach USA, UK, Schweiz

- Bestätigung der Vergütungspflicht im Konzern

- Arbeitgeber muss Reisezeiten wie Arbeitszeit vergüten

- EuGH-Generalanwalt: Unternehmen zur vollständigen Arbeitszeiterfassung verpflichtet

- EuGH verschärft Informationspflichten im Fernabsatz

- Arbeitnehmer im Aufsichtsrat einer Beteiligungs-Holding wegen faktischer Konzernleitung

- Update Datenschutz: Deutsche Aufsichtsbehörden werden zunehmend aktiv

- Novellierung des Markengesetzes

News Frankreich

- Brexit – Ausnahmezustand für europäische Unternehmen

- Verkäufer oder Subunternehmer?

- Vorsicht beim Vorkaufsrecht des Mieters eines gewerblichen Mietvertrages

- Eine öffentliche Bewertung von Unternehmen bei der Lohngleichheit zwischen Frauen und Männern

- Einführung neuer Regelungen zur Abwehr von Gestaltungsmissbrauch im Steuerrecht

News Deutschland

Gewinnbesteuerung des entsendenden Unternehmens nach USA, UK, Schweiz

Die Steuerreform in den USA und der Brexit können für Unternehmen, die Mitarbeiter als Geschäftsführer in ihre dortigen Auslandstöchter entsenden, zur Besteuerung deren ausländischer Gewinne in Deutschland führen.

Während normalerweise die Gewinne eines Unternehmens im Ansässigkeitsstaat besteuert werden (sog. Abschirmwirkung), kann es bei Ländern mit einer niedrigen Besteuerung zu einer Durchbrechung dieses Prinzips kommen. Die Gewinne werden dann unmittelbar der Deutschen Muttergesellschaft zugerechnet und dort versteuert. Nach dem Jobs & Tax Cuts Act gehört die USA zu dem Kreis der betroffenen Länder, ebenso wie zuvor schon einige Kantone der Schweiz. Nach dem Brexit verliert auch UK sein EU-Privileg und ist niedrigbesteuerndes Ausland.

Betroffen sind Tochtergesellschaften, für deren Tätigkeiten das wirtschaftliche Gewicht überwiegend in Deutschland liegt. Dies ist in erster Linie bei Vertriebstöchtern oder Lizensierungsgesellschaften anzunehmen. Wird ein inländischer (= Deutscher) Mitarbeiter als Geschäftsführer in die Tochtergesellschaft entsandt, wird dies von der Deutschen Finanzverwaltung als eine steuerschädliche Mitwirkung angesehen und es kommt zu der oben genannten Hinzurechnungsbesteuerung in Deutschland.

Abhilfe kann durch eine entsprechende vertragliche Vorkehrung beim Mitarbeitereinsatz geschaffen werden.

Bestätigung der Vergütungspflicht im Konzern

Sofern es nicht um die Vermeidung von Überschuldung oder Zahlungsunfähigkeit geht, muss zwischen verbundenen Unternehmen für jedwede Leistung stets ein Entgelt vereinbart werden.

Die deutsche Muttergesellschaft gab zu Gunsten ihrer 100%igen Auslandstöchter Patronatserklärungen ab. Eine Haftungsvergütung wurde nicht vereinbart. Die Deutsche Finanzverwaltung erachtete dies als einen Verstoß gegen den Fremdvergleichsgrundsatz und besteuerte eine fiktive Vergütung. Der EuGH (Rs. C-382/16 „Hornbach-Baumarkt“) gab der Finanzverwaltung im Grundsatz recht, fordert aber Ausnahmen bei Vorliegen ausreichender wirtschaftlicher Gründe. Hierauf hat die Finanzverwaltung reagiert (BMF-Schreiben vom 6. Dez. 2018). Danach werden ausreichende wirtschaftliche Gründe nur angenommen, wenn die unentgeltlichen Maßnahmen notwendig sind, um „eine Überschuldung oder Zahlungsunfähigkeit zu vermeiden und den Fortbestand“ des Unternehmens zu sichern. Dies ist durch den Steuerpflichtigen nachzuweisen. Die Erleichterung gilt zudem ausschließlich für Unternehmen im EU-Gebiet.

In allen anderen Fällen kommt es zu einer Erhöhung des steuerpflichtigen Einkommens des leistenden Unternehmens um eine fremdübliche Vergütung; im Finanzierungsbereich muss damit gerechnet werden, dass sich diese an den banküblichen Vergütungssätzen orientieren wird.

Arbeitgeber muss Reisezeiten wie Arbeitszeit vergüten

Entsendet der Arbeitgeber den Arbeitnehmer vorübergehend ins Ausland, sind die für Hin- und Rückreise erforderlichen Zeiten grundsätzlich wie Arbeit zu vergüten.

Überlässt der Arbeitgeber dem Arbeitnehmer die Wahl des Reiseverlaufs/Reisemittels, muss der Arbeitnehmer den kostengünstigsten Reiseverlauf wählen. Bucht der Arbeitgeber auf Wunsch des Arbeitnehmers einen längeren Streckenverlauf – etwa mit Zwischenstopps statt möglichem Direktflug – geht dies zu Lastendes Arbeitnehmers. Zu den erforderlichen Reisezeiten gehören auch Wegezeiten zum und vom Flughafen, Zeiten für Einchecken und Gepäckausgabe etc. Rein eigennütziger Zeitaufwand zählt hingegen nicht dazu (Duschen, Kofferpacken). Das hat das Bundesarbeitsgericht (BAG) mit Urteil vom 17.10.2018 entschieden (Az. 5 AZR 553/17).

Von diesen Grundsätzen können die Parteien allerdings durch eine entsprechende Vergütungsvereinbarung im Arbeits- oder Tarifvertrag abweichen. Die Vergütung für Reisezeiten kann dabei sogar ganz ausgeschlossen werden, sofern der Mindestlohnanspruch nicht unterschritten wird.

EuGH-Generalanwalt: Unternehmen zur vollständigen Arbeitszeiterfassung verpflichtet

Die spanische Gewerkschaft Federación de Servicios de Comisiones Obreras (CCOO) begehrt die Feststellung, dass die Deutsche Bank ein Arbeitszeiterfassungssystem einführen muss, damit die Einhaltung der vereinbarten Arbeitszeit überprüft werden kann.

Ähnlich wie in Deutschland sind Arbeitgeber in Spanien grundsätzlich nur verpflichtet, über die zulässige Höchstarbeitszeit hinausgehende Überstunden zu dokumentieren – nicht aber die gesamte, täglich geleistete Arbeitszeit. Das reicht nach Überzeugung des Generalanwalts am EuGH Giovanni Pitruzzella jedoch nicht aus, um das tatsächliche Ausmaß der geleisteten Arbeit, die Lage der Arbeitszeit sowie die Regelarbeitszeit und Überstunden sicher feststellen und so den Schutz der Arbeitnehmer gewährleisten zu können (Rechtssache C-55/18, Schlussanträge vom 31.1.2019).

Sollte der EuGH – wie es regelmäßig der Fall ist – den Schlussanträgen des Generalanwalts folgen, müsste auch der deutsche Gesetzgeber handeln und die Vorschriften des Arbeitszeitgesetzes entsprechend anpassen. Es ist daher damit zu rechnen, dass Unternehmen künftig verpflichtet sein werden, ein Arbeitszeiterfassungssystem vorzuhalten, mit dem die tägliche Arbeitszeit im Sinne des Arbeitsschutzrechts umfassend dokumentiert werden kann.

EuGH verschärft Informationspflichten im Fernabsatz

Unternehmen müssen grundsätzlich immer die erforderlichen Informationen für die Ausübung des gesetzlichen Widerrufsrechts zur Verfügung stellen.

Nach Auffassung des EuGH (Urteil vom 23.1.2019 – C-430/17) kommt es darauf an, ob die Informationen objektiv in das Werbemedium integriert werden können, gestalterische Entscheidungen des Unternehmens sind insoweit irrelevant. Auch bei begrenztem Raum, z.B. in Werbeprospekten, müssen Unternehmen daher grundsätzlich über die Bedingungen, Fristen und das Verfahren für die Ausübung des Widerrufsrechts aufklären. Lediglich das Muster-Widerrufsformular kann in diesem Fall anderweitig bereitgestellt werden, etwa – bei entsprechend deutlichem Hinweis – auf einer Website.

Im hier entschiedenen Fall hatte ein Unternehmen einen Werbeprospekt von ca. drei DIN-A4-Seiten verbreitet, der eine heraustrennbare Bestellpostkarte enthielt. Auf der Postkarte hatte das Unternehmen zwar auf das gesetzliche Widerrufsrecht hingewiesen, die ausführliche Widerrufsbelehrung und das Widerrufsformular waren jedoch nur auf der Unternehmens-Website einsehbar. Das war nicht ausreichend.

Arbeitnehmer im Aufsichtsrat einer Beteiligungs-Holding wegen faktischer Konzernleitung

Kapitalgesellschaften haben Aufsichtsräte mit Arbeitnehmervertretern zu besetzen, wenn sie mehr als 500 (Drittel-Mitbestimmung) bzw. 2.000 Arbeitnehmer (paritätische Mitbestimmung) beschäftigen.

Im entschiedenen Fall des OLG Düsseldorf (Beschluss vom 4.6.2018, Az. I-26 W 12/17) beschäftigte die Holding-AG zwar nur 31 eigene Mitarbeiter, hielt aber Mehrheitsbeteiligungen an 45 Gesellschaften, die im Jahresdurchschnitt ca. 7.500 Arbeitnehmer beschäftigten. Bei solchen Abhängigkeitsverhältnissen werden unabhängig von personellen Verflechtungen im Management, Gewinnabführungsverträge o.ä. sämtliche Mitarbeiter dem herrschenden Unternehmen zugerechnet (Konzernvermutung). Eine solche Konzernvermutung kann zwar widerlegt werden, etwa wenn die Holding sich tatsächlich nur auf eine reine Vermögensverwaltung beschränkt. Nimmt sie jedoch erheblichen Einfluss auf die Geschäftstätigkeit der Beteiligungsunternehmen, indem sie wie im Fall des OLG Düsseldorf Richtlinien vorgibt, die Geschäftsmodelle der einzelnen Unternehmen überprüft und ggf. anpasst, Wachstumsstrategien entwickelt und sich generell als aktiver Begleiter der Beteiligungsunternehmen geriert, ist von einer Konzernspitze auszugehen, der sämtliche Mitarbeiter des Konzern zugerechnet werden.

Zur Vermeidung der Bildung eines mitbestimmten Aufsichtsrats ist daher darauf zu achten, dass die Geschäftstätigkeit einer Finanzholding sich tatsächlich darauf beschränkt, das Vermögen zu erwerben, zu halten und ggf. zu veräußern.

Update Datenschutz: Deutsche Aufsichtsbehörden werden zunehmend aktiv

Nachdem die Datenschutzbehörden während einer inoffiziellen Übergangszeit zunächst eher zurückhaltend waren, mehren sich seit Jahresbeginn Meldungen über die Verhängung von Bußgeldern und die Einleitung von Prüfverfahren.

Wie das Handelsblatt kürzlich berichtete, ergingen bundesweit bereits rund 41 Bußgeldbescheide, zahlreiche weitere Verfahren seien noch in Bearbeitung (Artikel vom 18.1.2019, „Behörden verhängen erste Bußgelder wegen Verstößen gegen DSGVO“). Das wohl bisher höchste Bußgeld von EUR 80.000 verhängte der Landesdatenschutzbeauftragte von Baden-Württemberg in einem Fall, in dem mangels interner Kontrollmechanismen Gesundheitsdaten im Internet veröffentlicht worden waren. Daneben haben die Datenschutzbehörden bereits damit begonnen, gezielte Untersuchungsverfahren durchzuführen. So prüft z.B. die Berliner Datenschutzbeauftragte seit Ende letzten Jahres bei Unternehmen und Organisationen verschiedener Branchen, ob deren Facebook Fanpages im Einklang mit den Vorgaben der DSGVO stehen.

Umso wichtiger ist es für Unternehmen, ihre Datenschutzorganisation – falls nicht ohnehin schon geschehen – an die neuen Vorgaben anzupassen und laufend zu überwachen, um mögliche Schwachstellen rechtzeitig zu erkennen und auszubessern. Für das Jahr 2019 ist in jedem Falle mit einer verstärkten Aktivität der Behörden zu rechnen.

Novellierung des Markengesetzes

Deutsche Umsetzung der europäischen Markenrechtslinie mit bedeutenden Neuerungen im deutschen Markenrecht seit 14. Januar 2019 in Kraft

Durch die Novelle ist nicht mehr länger eine grafische Darstellbarkeit der Marken erforderlich, sie müssen nur eindeutig und klar bestimmbar sein. Damit sind z.B. geräuschhafte Klangmarken, Multimediamarken oder auch Hologramme als Markenformen möglich. Weiterhin wird die sogenannte nationale Gewährleistungsmarke eingeführt. Auf EU-Ebene existiert die Unionsgewährleistungsmarke bereits seit Oktober 2017. Mittels der Gewährleistungsmarke gewährleistet der Inhaber für die Waren und Dienstleistungen, für die sie angemeldet wird, das Material, die Art und Weise der Herstellung der Waren oder die Erbringung der Dienstleistungen oder auch die Qualität, die Genauigkeit oder andere Eigenschaften. Die Marke muss dabei geeignet sein, Waren und Dienstleistungen, für die die Gewährleistung besteht, von solchen Waren und Dienstleistungen zu unterscheiden, für die keine derartige Gewährleistung besteht. Die Anmeldung muss in einer Markensatzung unter anderem Angaben zu den gewährleisteten Produkteigenschaften, den Nutzungsbedingungen und den Prüf- und Überwachungsmaßnahmen enthalten.

Eine weitere Neuerung ist, dass sowohl Lizenzen als auch die Bereitschaft zur Lizenzierung oder Veräußerung der Marke im Markenregister eingetragen werden können.

News Frankreich

Brexit – Ausnahmezustand für europäische Unternehmen

In einer Zeit, in der der Abschluss eines Abkommens zwischen der EU und Großbritannien unsicherer ist denn je, müssen sich Unternehmen die Auswirkungen eines möglichen „No Deal“ auf ihr Geschäft unbedingt bewusst sein.

Insbesondere sollte sich ihre Aufmerksamkeit auf ihre Verträge mit britischen Wirtschaftsakteuren fokussieren. Die Anpassung dieser Verträge ist insbesondere dann zu prüfen, wenn sie vorsehen, dass das englische Recht bzw. ein britisches Gerichts zuständig ist oder dass sich ihre Wirkung im Rahmen mit der Mitgliedschaft des Vereinigten Königreichs in der Europäischen Union und im Einklang mit dem Grundsatz des freien Warenverkehrs entfaltet.

Unternehmen sollten wegen des Verlusts des europäischen Regulierungsschutzes auch auf strategische Fragen wie den Schutz ihrer Rechte an geistigem Eigentum oder persönlicher Daten achten.

Verkäufer oder Subunternehmer?

In einer kürzlich ergangenen Entscheidung der Cour de cassation wird die Unterscheidung zwischen Kauf- und Subunternehmervertrag bzw. Werkvertrag, untersucht. Das Thema könnte bei Vertragsverhandlungen zwischen Industriellen von strategischer Bedeutung werden.

Mit Urteil vom 5. Dezember 2018 hat der Kassationshof mit seltener Präzision eine rechtliche Qualifikation zur Unterscheidung zwischen Kauf- und Werkvertrag vorgenommen. Es handelte sich um einen Rotor, der für die Integration in eine Turbine angefertigt wurde.

Die Qualifikation wird auf der Grundlage einer Kombination verschiedener Indizien schließlich zugunsten des Kaufvertrags vorgenommen. Das oberste Gericht stellt fest, dass das Angebot im Wesentlichen auf die Lieferung eines Produktes abzielte, dass der Kunde nur unentbehrliche Spezifikationen weiterleitete, dass es keine besonderen Anforderungen für einen bestimmten Herstellungsprozess gab, dass die Installation des Rotors von einem Drittunternehmen durchgeführt wurde, dass die Parteien einen Festpreis unter Bezugnahme auf die Allgemeinen Verkaufsbedingungen vereinbart hatten. Abschließend wurde festgehalten, dass der Vertrag im Voraus festgelegte Eigenschaften zum Gegenstand hatte und nicht für spezifische Arbeiten zur Erfüllung von besonderen Bedürfnissen des Kunden abgeschlossen wurde.

Vorsicht beim Vorkaufsrecht des Mieters eines gewerblichen Mietvertrages

Schon viel Tinte wurde über den Anwendungsbereich des Vorkaufrechts zu Gunsten des Mieters durch das Pinel-Gesetz vom 18. Juni 2014, Nr. 2014-626, vergossen. Der französische Kassationsgerichtshof hat endlich einige Klarstellungen vorgenommen.

Beim Verkauf eines Geschäftsraums verfügt der Mieter über ein Vorkaufsrecht über die Immobilie unter Androhung der Nichtigkeit des Verkaufs. Folgende Ausnahmen bestehen (Art. L. 145-46-1 des französischen Handelsgesetzbuches):

- globale Abtretung mehrerer Geschäftsräume eines Einkaufskomplexes (d.h. Räumlichkeiten in einem Einkaufszentrum),

- globale Abtretung von separaten Geschäftsräumen (Beurteilung nach ihrem Zweck gemäß der Eigentumsordnung, Kass. 3. Zivilkammer, 15. November 2018, Nr.17-26.727),

- Übertragung eines Geschäftsraums auf den Miteigentümer eines Gewerbekomplexes,

- Übertragung eines Geschäftsraums auf den Ehepartner des Vermieters oder auf einen Verwandten des Vermieters oder seines Ehepartners (in auf- und absteigender Linie),

- gerichtliche Zwangsversteigerung oder Vermächtnis, Schenkung usw., wobei die Versteigerung eines Gebäudes, welches das Vermögen einer in Liquidation befindlichen Immobiliengesellschaft bürgerlichen Rechts bildet, einer gerichtlichen Zwangsversteigerung gleichkommt (Kass. 3. Zivilkammer 17. Mai 2018, Nr. 17-16.113),

- globale Übertragung eines Gebäudes einschließlich Geschäftsräume.

Für diese letzte Ausnahmeregelung nimmt der Kassationsgerichtshof eine weit gefasste Definition von „Gebäude“ an, die es ermöglicht, die Aufteilung der Eigentumsrechte zu vermeiden: Der Verkauf, der sowohl ein an einen Mieter vermietetes Gebäude und ein an ein anderes Unternehmen vermietetes Grundstück umfasst, wurde als globale Übertragung eines Gebäudes qualifiziert, das folglich vom Vorkaufsrecht ausgeschlossen ist (obengenanntes Urteil, bestätigt durch die ministerielle Antwort Nr. 5054 vom 14. August 2018 für den Verkauf eines Gebäudes mit nur einem Geschäftsraum).

Dieses Vorkaufsrecht ist eine zwingende Vorschrift, von der die Parteien nicht abweichen dürfen.

Offene Fragen bestehen weiterhin über die Anwendung des Vorkaufrechts auf Geschäftsräume mit ausschließlicher Büronutzung und den Zeitpunkt der Abfrage des Vorkaufsrechts (vor dem Vertragsabschluss).

Eine öffentliche Bewertung von Unternehmen bei der Lohngleichheit zwischen Frauen und Männern

Das Arbeitsministerium beabsichtigt, die Zahl der Kontrollen betreffend die Lohngleichheit zu vervierfachen!

Eine am 1.1.2019 in Kraft getretene Verordnung legt vier neue Pflichten für Unternehmen mit mindestens 50 Arbeitnehmern zur Lohngleichheit zwischen Frauen und Männern fest.

1. Bewertungspflicht

Unternehmen müssen jährlich bestimmte Indikatoren bewerten. Das Erreichen der Indikatoren wird in Prozenten festgestellt, was zu einer bestimmten Anzahl an Punkten führt.

Die erreichten Punkte der verschiedenen Indikatoren werden zusammenzuzählen und sollten in der Summe eine Gesamtnote 100 Punkten erreichen. Ziel ist es, mindestens 75 Punkte zu erreichen.

2. Veröffentlichungspflicht: die Transparenz gegenüber dem Publikum und den Mitarbeitern

Spätestens am 1. März jeden Jahres muss die erreichte Gesamtnote für das vorherige Jahr veröffentlicht werden und zwar auf:

- Der Website des Unternehmens, eine Veröffentlichung im Intranet reicht nicht aus.

- Falls die Firma keine Website hat, muss das Ergebnis den Arbeitnehmern auf andere Weise bekannt gegeben werden: Email, Brief, Aushang usw.

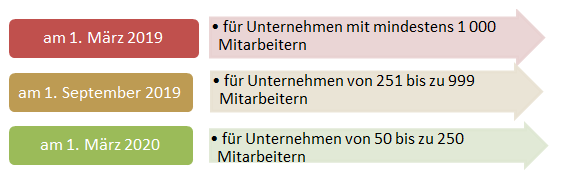

Die Veröffentlichung und Mitteilung der Daten von 2018 werden schrittweise entsprechend der Mitarbeiterzahl des Unternehmens umgesetzt, spätestens aber:

Ab dem Datum der Veröffentlichung haben die Unternehmer 3 Jahre Zeit, Korrekturen durchzuführen, falls sie ein Ergebnis von unter 75 Punkten erreicht haben.

3. Mitteilungspflicht: die Transparenz gegenüber dem CSE (Betriebsrat) und der Arbeitsaufsichtsbehörde

Die Firmen müssen dem CSE (Betriebsrat) jährlich folgende Informationen zur Verfügung stellen: die bewerteten Indikatoren, die erreichte Gesamtbewertung sowie alle Informationen, die zu dem Verständnis der Indikatoren notwendig sind (Methodik usw.), und ggf. Korrekturmaßnahmen.

Diese Informationen müssen ebenfalls der Arbeitsaufsichtsbehörde mitgeteilt werden.

4. Pflicht zur Korrektur

Liegt das erreichte Ergebnis unter 75 Punkten, müssen Korrekturmaßnahmen und ggf. auch finanzielle Maßnahmen zur Lohnanpassung durchgeführt werden.

Werden die Bestimmungen nicht beachtet, können Unternehmen mit einer Geldbuße von maximal 1% ihrer Gesamtlohnkosten belangt werden.

Unternehmen mit 50 bis zu 250 Mitarbeitern können beantragen, von der Arbeitsaufsichtsbehörde einen Ansprechpartner bereitgestellt zu bekommen, der ihnen bei der Berechnung der Indikatoren und ggf. der Festlegung der angepassten Korrekturmaßnahmen behilflich ist.

Einführung neuer Regelungen zur Abwehr von Gestaltungsmissbrauch im Steuerrecht

Neben im Zuge der europäischen Harmonisierung erfolgten Überarbeitung der Abzugsbeschränkung von Finanzierungskosten („Thin Capitalisation Rules“) schafft das Jahressteuergesetz 2019 eine – hier nicht vertiefte – Gestaltungsmissbrauchsregelung für die Körperschaftsteuer und ein neue, umfassenderes Verfahren bei Gestaltungsmissbrauch im Allgemeinen für Gestaltungen ab 2020, deren Auswirkungen noch nicht absehbar sind.

In der französischen Abgabenordnung wird im Artikel L 64 A LPF ein neuer Tatbestand für steuerliche Gestaltungsmissbräuche eingeführt. Ein Missbrauch liegt vor, wenn ab 2020 eine unangemessene rechtliche Gestaltung gewählt wird, die beim Steuerpflichtigen im Vergleich zu einer angemessenen Gestaltung zu einer nicht vom Gesetzgeber vorgesehenen Vermeidung oder Verringerung der Steuerbelastung führt, die der Betreffende ohne Gestaltung normalerweise gehabt hätte (Gestaltungsmissbrauch auch bei Vorliegen außersteuerlicher Gründe).

Es handelt sich also um die Einführung eines zweistufigen Rechtsmissbrauchs: Die Regelung zu Missbrauch von rechtlichen Gestaltungsmöglichkeiten wird beibehalten, bei der der Steuerpflichtige für die gewählte Gestaltung keine beachtlichen außersteuerlichen Gründe nachweisen kann; in diesem Fall sind Strafzuschläge von 40 oder 80% zweifelsfrei anwendbar.

Ein erster Versuch in 2014, die Regelungen zur Abwehr von Gestaltungsmissbrauch 2014 auszuweiten, war vom französischen Verfassungsgericht verworfen um den Strafzuschlag von 40 oder 80% anzuwenden. Allerdings haben die französischen Steuerbehörden weiterhin die Möglichkeit, den Strafzuschlag von 80% im Betrugsfall oder von 40% bei vorsätzlicher Nichteinhaltung der Steuergesetze zu erheben. Daher ist es denkbar, dass der neue L 64 A LPF wie in 2014 vom Verfassungsgericht als verfassungswidrig angesehen werden wird. Da, wie in Frankreich möglich, das Verfassungsgericht die Neuregelung nicht vor seiner Verabschiedung überprüft hat, wird dieses erst in den nächsten Jahren geklärt werden.