Par le biais de cette Lettre d’information bilingue, nous souhaitons vous tenir informés de l’actualité juridique et fiscale allemande et française. Cette Lettre est rédigée par l’Équipe franco-allemande de GGV qui a pour vocation de conseiller les entreprises françaises et venant de pays francophones sur le marché allemand, et les entreprises allemandes et de pays germano-phones sur le marché français.

Contenu

Actualités France

- Nouveautés fiscales 2017

- Représentation des parties à des conventions intragroupes

- Vote électronique pour l’élection des représentants du personnel

- Débauchage des salariés d’un concurrent : condamnation pour parasitisme

- Nouvelles obligations pour les plateformes numériques

- Ouverture de l’action de groupe en matière de données personnelles

Actualités Allemagne

- GEMA et YouTube se mettent d’accord sur un contrat de licence

- Entrée en vigueur de nouvelles obligations d’information pour les entreprises

- La Commission européenne réagit à l’accroissement permanent des cas de blanchiment d’argent et de financement du terrorisme

- La Cour fiscale fédérale facilite l’acquisition de sociétés de capitaux gérées par le propriétaire

- Taxe professionnelle sur les revenus des filiales étrangères ou établissements stables

- Durcissement pour la reconnaissance de frais de gestion en relation avec l’étranger et en particulier des redevances faiblement imposées (« Patentbox »)

- Nouvelle réglementation du travail intérimaire à partir d’avril 2017

- Emploi de travailleurs intérimaires et offre d’emploi interne

- Consultation du dossier du personnel en présence d’un avocat

- Domaine d’application de la Loi de protection contre les licenciements dans les petites entreprises

GGV vous informe sur GGV

Actualités France

Nouveautés fiscales 2017

Pour le dernier budget avant les élections présidentielles, le législateur français a choisi de baisser fortement mais progressivement l’impositiondes sociétés. Parallèlement, un certain nombre de mesures viennent impacter les groupes allemands, quelque que soit leur taille, ayant des implantations en France.

Baisse de l’impôt sur les sociétés (IS) et augmentation du crédit d’impôt compétitivité-emploi

La loi de finances pour 2017 prévoit de nouvelles mesures en matière de fiscalité des entreprises afin de soutenir l’emploi et la production. Les mesures phares consistent en une diminution progressive de l’IS et en un renforcement du crédit d’impôt compétitivité-emploi (CICE). Le CICE a été institué afin d‘améliorer la compétitivité des entreprises françaises. Ce crédit d’impôt est calculé à raison des rémunérations inférieures ou égales à deux fois et demie le Smic versées au cours de l‘année civile. Son taux, fixé à 6 % depuis 2014, est porté à 7 % pour les rémunérations versées à compter du 1.1.2017 (article 72 de la loi de finances). Le CICE ne fait l‘objet d‘aucun plafonnement et est imputable sur l‘impôt sur le revenu ou l‘impôt sur les sociétés.

S’agissant du taux de l’IS, l’article 11 de la loi prévoit une baisse progressive afin de le ramener à 28 % en 2020 pour toutes les entreprises. Cette baisse est différente selon la taille de l’entreprise.

À compter du 1.1.2017, les PME, au sens du droit communautaire, se verront appliquer un taux de 28 % jusqu’à € 75 000 de bénéfices et resteront soumises au taux de 33,1/3 % sur le reste. A compter du 1.1.2018, toutes les entreprises bénéficieront du taux de 28 % à hauteur de € 500.000 de bénéfices. En 2019, les sociétés seront soumises au taux de 28 % sur l’intégralité de leur bénéfice, à l’exception des sociétés générant un chiffre d’affaires supérieur à € 1 Mrd., qui se verront appliquer le taux de 28 % que sur € 500.000 de bénéfices. En 2020, toutes les sociétés seront soumises au taux de 28% sur l’intégralité de leur bénéfice.

Les PME générant moins de € 7,63 millions et dont le capital est détenu directement ou indirectement à 75 % par des personnes physiques peuvent actuellement bénéficier d’un taux réduit de 15 % sur les premiers € 38.120 de bénéfices. Ce taux restera applicable sans changement au cours des exercices 2017 et 2018. A compter de 2019, ce taux réduit sera étendu aux sociétés détenues par des personnes physiques et dont le chiffre d’affaires ne dépasse pas € 50 millions.

Pour rappel, différentes contributions additionnelles à l’IS continuent de s’appliquer :

-

Contribution de 3,3 % : cette contribution s‘appliquedès que l‘impôt sur les sociétés à payer dépasse € 763.000. Cette contribution est assise sur la part de l’IS dépassant € 763.000. Avec cette majoration, le taux de l‘impôt sur les sociétés s‘élève à 34,43 %. La contribution de 3,3 % est acquittée comme l‘impôt sur les sociétés.

-

Contribution de 3 % sur les distributions : Cette majoration s‘applique uniquement si une société constituée en France verse des dividendes à ses actionnaires. Cependant, elle ne concerne pas les transferts de bénéfice d‘une succursale à son siège situé dans l’Union Européenne.

Une majoration spéciale de 10,7 % de l‘impôt sur les sociétés s’appliquait jusqu’au 30.12.2016 aux bénéfices des entreprises, dont le chiffre d‘affaires dépasse € 250 millions. Celle-ci ne trouve plus à s’appliquer.

Mise en conformité de la contribution de 3 % sur les revenus distribués

Il existe depuis 2012 une contribution de 3 % applicable aux revenus distribués par les sociétés françaises. Les distributions réalisées par les PME et à l’intérieur des groupes d’intégration fiscale ont été jusqu’à présent exonérées. En revanche, les distributions faites à l’intérieur de groupes non intégrés, comme les groupes composés d’une filiale française et d’une société mère étrangère, étaient soumises à la contribution.

Le Conseil constitutionnel a jugé en septembre 2016 que l’exonération de la contribution de 3 % applicable aux groupes intégrés français était inconstitutionnelle et que le texte devait être reformé pour l’avenir. Afin de respecter la décision du Conseil constitutionnel, le législateur a prévu, à compter du 1.1.2017, que l’exonération de contribution de 3 % s’applique aux groupes intégrés ainsi qu’aux sociétés dont la mère aurait pu être une tête d’intégration si elle avait eu son siège en France. L’exonération s’appliquera par exemple au cas fréquent d’une société française distribuant des dividendes à son actionnaire unique soumis à un impôt équivalent à l’IS dans son pays.

Cette décision du Conseil constitutionnel n’a pas d’effet pour le passé. La CJUE est également saisie de la question. Une possible décision confirmant l’invalidité de la contribution en cas de distribution à une mère étrangère permettrait de réclamer la restitution au titre des années non encore prescrites.

Extension de la déclaration simplifiée des prix de transfert

Le législateur a étendu l’obligation de déclaration simplifiée des prix de transfert à une partie des PME.

Il existe actuellement une obligation de documentationdes prix de transfert pour les sociétés françaises ou les établissements stables de sociétés étrangères ayant un chiffre d’affaires ou actif brut supérieur à € 400 millions ou celles liées à une société atteignant ces seuils. Seules les entités soumises à cette obligation devaient jusqu’à maintenant déposer annuellement une déclaration simplifiée de leurs prix de transfert en indiquant notamment pour chaque grand type de flux la méthode de détermination des prix de transfert retenue et le montant agrégé des transactions intragroupe. La loi « Sapin II » a étendu cette obligation aux sociétés ayant un chiffre d’affaires ou actif global d’au moins € 50 millions ou dépendant d’une société remplissant ces critères à compter de l’exercice 2016. La déclarationdoit être déposée dans les six mois suivant la date butoir pour déposer la déclaration de résultats, soit le 3.11.2017 pour les sociétés clôturant leur exercice au 31.12.2016.

Même si cette loi n’oblige pas les sociétés visées par cette extension à disposer d’un document officiel à présenter à l’administration fiscale, elle impose néanmoins aux sociétés de taille moyenne de réaliser une analyse fonctionnelle de leurs activités et de définir une politique de prix de transfert.

Modernisation des procédures de contrôle fiscal

L’article 13 de la loi de finances rectificatives pour 2016 modernise les procédures de contrôle fiscal en matière de comptabilité des entreprises.

À titre liminaire, il convient de rappeler que les entreprises sont tenues depuis 2013 de présenter à l’administration fiscale française leur comptabilitésous un format spécifique (le fichier des écritures comptables ou « FEC »).

Jusqu’alors, les vérificateurs ne pouvaient demander le FEC que lors des contrôles sur place. Sans doute suite aux nouvelles opportunités offertes au vérificateur grâce au FEC, un nouveau mode de contrôle à distance dit « examen de comptabilité » est créé. Dans ce cadre, l’administration fiscale effectuera un examen de la comptabilité à partir des fichiers des écritures comptables communiqués par l’entreprise lorsqu’elle considérera qu’il n’est pas nécessaired’effectuer des investigations sur place au regard des enjeux et de la typologie de l’entreprise. Le contribuable devra alors, dans les quinze jours, adresser une copie des fichiers des écritures comptables conformes aux normes techniques fixées par la loi.

L’administration pourra alors travailler sur le fichier et procéder à des rappels d’impôts sur cette base. Lorsque cette nouvelle procédure sera achevée, l’administration ne poura pas procéder à une vérification de comptabilité sur place portant sur la même période. En cas de non-communication du FEC, l’administrationpourra appliquer une amende de € 5.000, annuler la procédure de contrôle à distance et commencer une procédure de vérification de comptabilité.

Les systèmes comptables des entreprises françaisessont généralement adaptés pour produire le FEC. Toutefois, cette obligation ne s’impose pas qu’aux entreprises résidentes ou disposant d’un établissement stable en France, mais aussi, du moins selon l’administration, aux entreprises étrangères immatriculées à la TVA en France.

Nous n’insisterons donc jamais assez sur la nécessitépour les entreprises étrangères disposant d’un établissement en France ou immatriculées à la TVA en France de s’assurer que leur système de comptabilité informatisé permette également l’édition d’un tel fichier et permette bien de n’y faire figurer que les opérations relevant de la fiscalité française.

Mesures concernant les salariés

Deux nouvelles mesures sont susceptibles d’impacter les salariés résidents de France et leurs employeurs.

À compter de 2018, les employeurs seront tenus de retenir mensuellement l’impôt afférent aux salaires versés à des résidents de France. Jusqu’alors cette obligation ne concernait que les salariés non-résidents mais imposables en France au titre de leur activité.

Par ailleurs, le régime des impatriés est modifié pour les employés embauchés en France à compter du 6.7.2016 : les impatriés peuvent bénéficier d’exonérations d’impôt sur le revenu pendant une durée de huit ansau lieu de cinq auparavant. Lorsque les salariés peuventbénéficier de ce délai allongé, leurs employeurs non soumis ou soumis marginalement à TVA peuvent bénéficier d’une exonération de taxe sur les salaires sur la prime d’impatriation.

Représentation des parties à des conventions intragroupes

Il arrive fréquemment dans les groupes de sociétés qu’un même représentant intervienne pour deux sociétés d’un groupe, parties à un même contrat. L’ordonnance du 10.2.2016, qui a introduit de nouvelles dispositions encadrant les conflits d’intérêts, s’applique-t-elle dans un tel cas ?

Le nouvel article 1161 du Code civil introduit par l’ordonnance prévoit qu’ « un représentant ne peut agir pour le compte de deux parties au contrat ni contracter pour son propre compte avec le représenté. En ces cas, l’acte accompli est nul, à moins que la loi ne l’autorise ou que le représenté ne l’ait autorisé ou ratifié. »

Cette nouvelle disposition s’applique, sauf dispositionprévue par un droit spécial. Tel est le cas, en droit des sociétés, des dispositions applicables aux conventions dites « réglementées », qui régissent les potentiels conflits d’intérêts dans les conventions intragroupe.En application des dispositions en question, les conventions réglementées doivent faire l’objet, selon la forme de la société, d’une autorisation préalable ou d’une approbation par les associés. Sont néanmoins expressément exclues de l’obligation d’autorisation ou d’approbation les conventions dites « libres », c’est-à-dire les conventions « courantes conclues à des conditions normales ».

La question se pose de savoir si l’article 1161 du Code civil s’applique à ces conventions « libres », que le législateur a, en droit des sociétés, exclu de la procédure d’autorisation des conventions réglementées. Deux argumentations peuvent être défendues : L’une consiste à considérer que ces conventions n’étant pas soumises à la procédure spécifique d’autorisation des conventions réglementées, l’article 1161 du Code civil devrait s’appliquer. L’autre au contraire consiste à considérer que le législateur ayant exclu expressément les conventions courantes du champ des conventions réglementées par une disposition spécifique, il a vouluqu’elles ne soient soumises à aucun contrôle, auquel cas la procédure de l’article 1161 du Code civil ne devrait pas s’appliquer.

L’application de l’article 1161 du Code civil aux conventions « libres » entraînerait pour conséquence, qu’un même représentant de deux sociétés d’un même groupe ne pourrait signer une telle convention que si les sociétés concernées l’y ont préalablement autorisé ou si elles ratifient ultérieurement la conclusion de la convention en question, à peine de nullité de la convention.

La nullité prévue par l’article 1161 du Code civil pourra donc être évitée, pour les conventions dites « libres »,soit par une autorisation globale dans le procès-verbal de nomination du représentant ou dans les statuts, à l’instar de la pratique allemande en application de l’article 181 du BGB (Code civil allemand), soit par une ratification a posteriori.La solution la plus pragmatique consistera à prévoir la ratification des conventions « libres » à l’occasion de l’approbation des comptes annuels.

Vote électronique pour l’élection des représentants du personnel

Depuis le 7.12.2016, les employeurs ont la possibilité de décider unilatéralement de recourir au vote électronique pour l’élection des délégués du personnel et du comité d’entreprise, et donc de la délégation unique du personnel.

La Loi du 8.8.2016 relative au travail, à la modernisationdu dialogue social et la sécurisation des parcours professionnels (« Loi Travail » ou « Loi El Khomri ») permet aux employeurs de mettre unilatéralementen place le vote électronique pour les élections professionnelles.

L’application des nouvelles dispositions légales était toutefois subordonnée à la parution d’un décret en fixant les conditions. Le décret en question a été publié au Journal Officiel, le 6.12.2016 (Décret n° 2016-1676 du 5.12.2016).

Les employeurs décidant unilatéralement de recourir au vote électronique doivent respecter les mêmes dispositions qu’en cas d’accord collectif, notamment celles destinées à garantir la sécurité et la confidentialitédes données collectées et traitées.

Il est à souligner que l’employeur peut décider que le vote ait lieu exclusivement de façon électronique, et ainsi exclure le vote à bulletin secret sous enveloppe.

Un tel vote entièrement « dématérialisé » présente de nombreux avantages par rapport au vote « papier », et notamment un déroulement des élections professionnelles plus efficace et fiable, une diminutiondes coûts liés à l’organisation du scrutin et plus de simplicité et de flexibilité pour les électeurs.

Débauchage des salariés d’un concurrent : condamnation pour parasitisme

Un arrêt de la Cour de cassation du 8.11.2016 a confirmé la condamnation d’une société à des dommages et intérêts de € 750.000 au titre d’agissements parasitaires. La société sanctionnée avait recruté concomitamment cinq salariés et l’ingénieur en formation d’un concurrent.

Dans l’affaire en question, une société française (AMD) qui fabrique et commercialise des produits d’hygiène à usage unique a été assigné par la filiale française d’un groupe belge (Ontex) spécialisé dans le même secteur, pour avoir usurpé son savoir-faire et désorganisé l’entreprise par débauchage de ses salariés. Il a notamment été reproché à AMD d’avoir embauché de manière ciblé des salariés de son concurrent, pour pouvoir mettre au point sa propre ligne de production qui nécessitait un réglage spécifique.

Il a été considéré par les tribunaux que les réglages de l’outil de production constituaient un savoir-faire protégé, car il s’agissait d’informations privilégiées non communiquées aux tiers. Il a pu être démontré que les salariés avaient été recrutés spécifiquement pour leur expérience acquise auprès du concurrent. Grâce à l’embauche massive des salariés de son concurrent, la société sanctionnée avait pu débuter sa propre production quelques mois plus tard, en économisant les investissements faits par son concurrent. Ayant pu vendre ses produits moins cher, elle s’est procuré un avantage concurrentiel, enfreignant ainsi le libre jeu de la concurrence sur le marché.

Cette condamnation est en ligne avec la jurisprudence de la Cour de cassation depuis quelques années. En effet, la Cour de cassation sanctionne, au titre de la concurrence déloyale, le parasitisme en étant un exemple, les comportements déloyaux qui ont pour but de se placer dans le sillage d’une entreprise en profitant indûment de ses investissements ou de sa notoriété.

Au niveau européen, la directive 2016/943 du 8.6.2016 (Trade-Secret-Directive) sur la protection de savoir-faire et de secrets d’affaires vient de renforcer les droits des sociétés innovantes. Cette directive a été adoptée après qu’ait été constaté qu’il existait d‘importantes différences entre les législations des États membres rendant impossible une protection efficace du savoir-faire dans le contexte des affaires internationales. L’absence de définition uniforme du secret d’affaires et le manque de cohérence entre les régimes de réparation du dommage constituaient un obstacle à la protection du secret des affaires.

La nouvelle directive prévoit à son article 2 une définition du secret d’affaires. Il s’agit d’informations qui ne sont généralement pas connues ou ne sont pas aisément accessibles. Elles ont une valeur commerciale parce qu’elles sont secrètes et qu’elles font l’objet de mesures pour être conservées secrètes. La directive prévoit que l’obtention illicite d’un secret d’affaires peut consister dans tout comportement contraire aux usages honnêtes en matière commerciale. La directive oblige les Etats membres à prévoir des mesures et procédures permettant une réparation juste et équitable, effective et dissuasive des violations du secret d’affaires.

La directive est entrée en vigueur le 5.7.2016. Les Etats membres disposent de deux ans pour la transposer.

Nouvelles obligations pour les plateformes numériques

Avec la Loi pour une République numérique, les plateformes numériques font leur entrée dans le code de la consommation et se voient imposer de nouvelles obligations fondées sur le principe de loyauté vis-à-vis des consommateurs.

La Loi n° 2016-1321 « pour la République numérique » du 7.10.2016 fixe un cadre afin de garantir un équilibre entre la circulation des données, l’accès au numérique pour tous et la protection des individus et des consommateurs à l’égard des pratiques déloyales sur internet.

L’article 49 de la Loi (article L. 111-7 I du code de la consommation) définit, pour la première fois, la notion de plateformes en lignes. Est qualifié d‘opérateur de plateforme en ligne toute personne physique ou morale proposant, à titre professionnel, de manière rémunérée ou non, un service de communication au public en ligne reposant sur le classement ou le référencement, au moyen d‘algorithmes informatiques, de contenus, de biens ou de services proposés ou mis en ligne par des tiers ou la mise en relation de plusieurs parties en vue de la vente, de l‘échange ou du partage d‘un contenu, d‘un bien ou d‘un service. Les plateformes en ligne se voient tenues de délivrer des informations loyales, claires et transparentes aux consommateurs en ce qui concerne notamment leurs conditions générales d’utilisation, leurs modalités de (dé)référencement, de classement et les informations relatives à l’existence ou non d’une relation contractuelle avec les personnes référencées. Par ailleurs, sous peine de sanctions pécuniaires, les plateformes en ligne dont l’activité dépasse un certain nombre de connexions, doivent publier des bonnes pratiques afin de renforcer la protection des consommateurs.

Toutefois, les mesures introduites par la Loi, pourraient entrer en conflit avec le Règlement (UE) 2015/2120 « marché unique des télécommunications » du 25.11.2015 visant à harmoniser les législations des Etats membres et qui entrera en vigueur en mai 2018. La Loi impose de nouvelles barrières spécifiques aux plateformes en ligne avant même l’entrée en vigueur du Règlement, alors que les acteurs concernés exercent leurs activités économiques dans un domaine international.

Ouverture de l’action de groupe en matière de données personnelles

L’action de groupe qui a été introduite en droit français en 2014 était initialement ouverte aux seuls domaines de la consommation et de la concurrence. Après une première extension au début de l’année 2016 au domaine de la santé, l’action de groupe a de nouveau été étendue, par la loi sur la modernisation de la justice du 21ème siècle du 12.10.2016 à d’autres matières, à savoir la discrimination, l’environnement et les données personnelles.

Dans le domaine des données personnelles, une action de groupe est désormais possible lorsque plusieurs personnes placées dans une situation similaire subissent un dommage dont la cause provient d’un manquement à la Loi du 6.1.1978 Informatique et Libertés par un responsable de traitement de données à caractère personnel ou un sous-traitant.

Cela étant, le champ d’application de l’action de groupe pour les manquements à la Loi de 1978 Informatique et Libertés est limitée, l’action ne pouvant tendre qu’à la cessation du manquement et non pas à la réparation du préjudice subi.

Ont qualité pour agir les associations régulièrement déclarées depuis plus de cinq ans et ayant pour objet la protection de la vie privée et la protection des données à caractère personnel, les associations de consommateurs agréées et les syndicats représentatifs.

Outre l’extension à des domaines nouveaux, la loi dite « Justice du 21ème siècle » crée un socle procédural commun pour toute action de groupe, quel que soit le domaine concerné.

La loi précise ainsi :

- qu’une action de groupe peut être introduite lorsque plusieurs personnes placées dans une situation similaire subissent un dommage causé par une même personne, ayant pour cause commune un manquement de même nature à ses obligations légales ou contractuelles ;

- que la personne contre laquelle l’action est envisagée doit être préalablement mise en demeure. Ce n’est qu’à l’expiration d’un délai de quatre mois à compter de la mise en demeure que l’action de groupe pourra être introduite.

La loi encadre également le déroulement de la procédure : Lors d’une première phase, la juridiction saisie statue sur la responsabilité du défendeur. Il définit en outre le groupe des personnes concernées ainsi que les critères de rattachement au groupe et les préjudices susceptibles d’être réparés. Le tribunal précise également le cadre dans lequel sa décision est publiée et les conditions dans lesquelles les victimes peuvent adhérer au groupe.

La seconde phase concerne l’adhésion des victimes au groupe. Il s’agit là plutôt d’une action collective que d’une véritable class action selon le modèle américain, car chaque victime doit adresser sa demande à la personne déclarée responsable du groupe, pour qu’une procédure individuelle pour chaque victime soit déclenchée.

Actualités Allemagne

GEMA et YouTube se mettent d’accord sur un contrat de licence

Après des années de controverse, la société de gestion des droits d‘auteur GEMA et la plateforme vidéo YouTube ont signé un contrat de licence le 1.11.2016. Ainsi, les auteurs-compositeurs et éditeurs perçoivent une rémunération pour l’utilisation de leurs œuvres musicales protégées sur la plateforme en ligne.

La GEMA désigne cet accord comme « un jalon important pour une rémunération équitable des auteurs-compositeurs à l’ère du numérique ». Le contrat est valable avec effet rétroactif à partir d’avril 2009. Ainsi les blocages sur YouTube de vidéos contenant des prestations d’artistes représentés par GEMA sont supprimés.

Les avis sont cependant toujours divergents quant à la situation juridique : alors que GEMA part du principe que YouTube doit signer un contrat de licence, YouTube est toujours d’avis que les personnes qui mettent en place les vidéos (Uploader) sont seules responsables. En dépit de l’accord passé, GEMA estime que c’est à la politique de déterminer enfin un cadre juridique clair.

Entrée en vigueur de nouvelles obligations d’information pour les entreprises

A partir du 1.2.2017, la Loi allemande sur les actions en cessation (Unterlassungsklagegesetz – UKlaG) va être élargie d’un critère : Les entrepreneurs sont obligés d’informer les consommateurs de leur participation à des procédures de règlement de litiges avec les consommateurs.

Dans notre dernière édition de juillet (p. 11), nous avons déjà évoqué les nouvelles obligations d’information. Ainsi, les entrepreneurs doivent informer sur leur site internet ou dans leurs conditions générales de vente, s’ils participent à une procédure de règlement engagée par des tribunaux ordinaires, ou activer des liens correspondants sur leur site internet aux plateformes de litiges online.

En cas de non-respect de ces obligations, les entrepreneurs peuvent à l’avenir subir une mise en demeure à leur charge.

La Commission européenne réagit à l’accroissement permanent des cas de blanchiment d’argent et de financement du terrorisme

En milieu d’année 2016, la Commission a proposé des modifications décisives de la 4ème Directive européenne. Le Ministère fédéral des finances étudie actuellement un projet de loi.

Pour tous les commerçants de marchandises – y compris les petites et moyennes entreprises – les obligations de diligence existantes vont être renforcées. Ainsi par exemple, le seuil des transactions en liquide va être rabaissé de € 15.000,00 à € 10.000,00. Pour des transactions à partir de ce montant, le commerçant sera obligé de procéder à une identification précise de son partenaire contractuel ou de la personne éventuellement responsable de la société, de réunir toutes les informations disponibles sur lui et de contrôler de façon permanente la relation d’affaires.

Par ailleurs, les entreprises doivent mettre en place, sous certaines conditions, des systèmes de gestion et compliance du blanchiment de capitaux « Compliance Management System (CMS) », ce qui implique entre autre la nomination d’une personne en charge du blanchiment d’argent, l’application d’un système pour répondre aux questions émanant des administrations ou un système d’information anonyme (« Whistle-blowing »). Dans ce contexte, les entreprises doivent créer des mécanismes internes de contrôle permanent et ininterrompu de leurs activités et être en mesure de les démontrer. Cette obligation est toutefois toujours relative à une entreprise concrète sur son marché concret ainsi qu’à ses clients concrets. Le risque relatif aux pays respectifs sera toujours à prendre en considération.

Un nouveau critère sera probablement aussi l’application de sanctions sévères. En cas de violation des directives, des amendes d’un montant deux fois supérieur au gain obtenu par le biais de la violation ou d’un minimum d’un million d’euros seront exigées.

Il faut encore attendre l’application exacte par le législateur allemand – cependant, il est déjà certain que les entreprises devront faire face à des prescriptions plus strictes.

Les entreprises concernées devraient se préparer suffisamment tôt aux changements annoncés et, le cas échéant, vérifier et/ou adapter leurs règles internes de compliance.

La Cour fiscale fédérale (Bundesfinanzhof – BFH) facilite l’acquisition de sociétés de capitaux gérées par le propriétaire

La Cour fiscale fédérale (Bundesfinanzhof – BFH) facilite l’acquisition de sociétés de capitaux gérées par le propriétaire

La reprise d’une promesse de retraite d’entreprise ne mène pas, selon le BFH, à un versement de salaire pour l’associé-gérant dans la mesure où celui-ci n’a pas le choix de se faire verser à lui-même le montant d’indemnité de transfert.

D’éventuels acheteurs de sociétés de capitaux exigent régulièrement que le bilan de la société soit libéré de toutes obligations de pension. Cela implique, le cas échéant, la prise de mesures spécifiques avant la vente des parts. Si un gérant de société renonce à son droit de pension, la provision correspondante sera dissoute et la valeur considérée fiscalement comme un salaire versé (salaire réputé payé à l’associé et redonné à la société comme un apport occulte). Pour éviter cela, il est courant en pratique de créer une société « sœur » qui reprend la promesse de retraite contre remboursement et libère ainsi la société en vente de son obligation de pension.

C’était ainsi le cas dans le jugement présent. Le demandeur était gérant unique et associé majoritaire de la A-GmbH. Celle-ci lui avait accordé une promesse de retraite. Comme le demandeur voulait céder ses parts à la société et l’acheteur n’était pas disposé à reprendre la promesse de retraite, il créa une nouvelle GmbH. Celle-ci prit en charge la promesse de retraite contre versement d’une indemnité de transfert.

Le fisc estima ce versement également dans ce cas de figure comme un salaire du demandeur. La Cour fiscale fédérale par contre réfuta – par jugement du 18.8.2016 (VI R 18/13) – un versement de salaire. Le demandeur n’avait pas la possibilité de choisir de se faire verser à lui-même le montant d’indemnité de transfert. La convention entre les deux GmbHs aurait par conséquent seulement abouti à un changement de débiteur.

La « libération » d’une société d’une promesse de retraite avant la cession de parts par le transfert à une société « sœur » est donc possible dans de tels cas sans présenter de désavantage fiscal pour l’associé-gérant.

Taxe professionnelle sur les revenus des filiales étrangères ou établissements stables

À partir de 2017, les bénéfices d’établissements stables étrangers et des filiales sont également soumis à la taxe professionnelle, si l‘activité exercée n’est pas considérée comme productive et si les bénéfices ne sont que faiblement imposés.

Fin 2016, la Loi fiscale allemande de 2017 a été promulguée. Dans la presse, la nouvelle législation a été principalement discutée sous le titre « Anti-BEPS ». BEPS est l’abréviation de « Base Erosion and Profit Shifting » qui signifie l’érosion de la base taxable et le transfert de bénéfices à l’étranger et fait partie des mesures d’un projet de l’OCDE. Certaines de ces mesures sont maintenant applicables en droit allemand.

Une nouveauté essentielle concerne la taxe professionnelle (« Gewerbesteuer »). Jusqu‘à présent, les bénéfices d’établissements stables à l’étranger étaient exonérés de la taxe professionnelle en Allemagne ; à l’inverse, les pertes fiscales ne réduisent pas la base imposable. A partir de 2017, la taxe professionnelle s’applique si les impôts sur le revenu de la succursale sont inférieurs à 25 % et si la succursale n’a pas d’activité estimée productive. La liste des activités jugées nuisibles est en grande partie inchangée depuis 1972 et comprend principalement les revenus d’intérêts et de licence, les revenus immobiliers (location, bail) mais aussi le commerce ou les prestations effectués avec le support du siège de la société ou des entreprises liées.

Même dans le cas d’une filiale étrangère soumise à une faible imposition avec une activité passive jusqu’à 2016, le revenu n’était pas assujetti à la taxe professionnelle d’après le jugement du BFH I R 10/14 en date du 11.3.2015, contrairement à l’opinion des autorités fiscales. Dorénavant, les revenus réputés distribués pour cause de faible imposition à l’étranger sont également soumis à la taxe professionnelle et toujours à l’impôt sur les sociétés ou à l’IRPP, sous imputation de l’impôt sur le revenu étranger.

L’objectif de ces dispositions est d‘éviter que des entreprises allemandes transfèrent en partie leurs revenus dans des pays à faible niveau d’imposition.

Durcissement pour la reconnaissance de frais de gestion en relation avec l’étranger et en particulier des redevances faiblement imposées (« Patentbox »)

Jusqu’à présent, les paiements justifiés vers l’étranger sont déductibles comme dépenses ; à partir de 2017/2018, cela dépendra dans certains cas de l’imposition du bénéficiaire étranger.

Des paiements de pleine concurrence sont en principe déductibles fiscalement si le bénéficiaire est nommé de façon claire et si le paiement n’est pas effectué en faveur d’une société de domicile avec des présumés actionnaires nationaux (Art. 160 AO). Là aussi, les mesures Anti-BEPS impliquent certains changements.

Ainsi à partir de 2017, la déduction multiple des dépenses en Allemagne sera empêchée. Ce « Double-Dip » était possible pour des sociétés de personnes allemandes avec des associés à l’étranger, car le principe allemand, unique à l’échelon international, de co-entrepreneur attribue du point de vue fiscal les dépenses des associés liés à l’entreprise à la société de personnes (dénommé : « charges d’exploitation exceptionnelles »). Si celles-ci réduisent également l’assiette de l’impôt dans un autre État, en général dans l’État de l’associé, la double-déduction est supprimée en Allemagne. Il n’est cependant pas certain que cette disposition englobe tous les cas de Double-Dip, surtout si l’associé ne fait pas valoir de dépenses en raison de l’intégration fiscale à l’étranger, car les revenus correspondant sont réalisés dans une autre entité de même intégration fiscale.

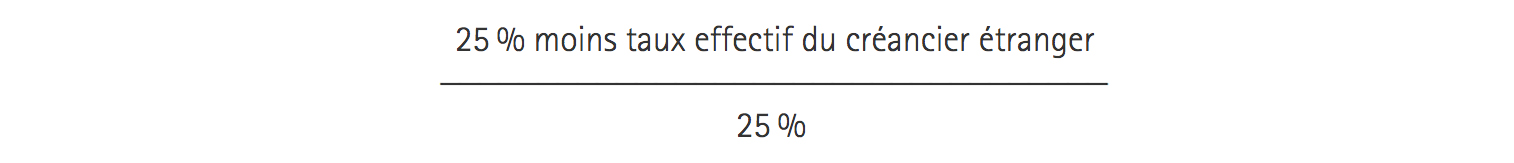

À partir de 2018, le projet de loi du gouvernement fédéral empêchera que les revenus générés par des paiements de redevances à des proches, en particulier à des entreprises étrangères faisant partie du même groupe, soient peu ou pas du tout imposés (souvent établis via une « Patentbox »). Si le taux d’imposition des revenus de redevances est inférieur à 25 %, seule une partie des charges d’exploitation sera déductible en Allemagne pour ainsi atteindre un taux cumulé d’imposition de 25 %. Le pourcentage non-déductible se calcule selon la formule suivante :

Cette nouvelle disposition a été formulée à la demande des régions (« Bundesländer »), afin de supprimer les avantages pour les groupes en raison de la faible imposition de 2 % à 13 % au Luxembourg, aux Pays-Bas ou en Irlande. Cette nouvelle disposition entrera en vigueur en 2018.

Nouvelle réglementation du travail intérimaire à partir d’avril 2017

Le Bundesrat a adopté le 25.11.2016 le projet de loi déjà décidé en octobre par le Bundestag contre les abus de travail intérimaire et de contrats d’entreprise.

La nouvelle réglementation entrera en vigueur en avril 2017. Nous avons déjà informé à plusieurs reprises sur les nouveaux points essentiels de cette loi, notamment dans notre édition de juillet 2016 (p. 15). La loi prévoit entre autre une limitation de la durée de travail intérimaire à 18 mois au maximum. D’autre part, les travailleurs intérimaires auront désormais droit à une rémunération identique à celle des salariés permanents, au bout de neuf mois au plus tard. En ce qui concerne les questions de codétermination, la loi précise clairement que les travailleurs intérimaires sont à prendre en considération par l’entreprise utilisatrice lorsque leur durée d’engagement dépasse six mois.

Emploi de travailleurs intérimaires et offre d’emploi interne

Quand des entreprises veulent embaucher des travailleurs intérimaires, la question se pose souvent si les postes vacants ne devraient pas auparavant être proposés au niveau interne.

Fondamentalement, l’employeur est libre de décider s’il veut pourvoir à un poste de travail avec ses propres salariés ou provisoirement avec des travailleurs intérimaires. Le comité d’entreprise a un droit de participation lors de telles décisions d’embauche. Souvent les entreprises règlent par le biais de conventions d’entreprise que les postes occupés provisoirement par des travailleurs intérimaires doivent auparavant faire l’objet d’une offre interne.

Dans le cas de la Cour fédérale du travail (jugement du 7.6.2016 – 1 ABR 33/14), l’employeur avait proposé les postes de façon interne en indiquant qu’il fallait postuler directement auprès de l’entreprise de travail intérimaire. La Cour rejeta la demande du comité d’entreprise qui exigeait que les employés puissent postuler directement auprès de l’employeur.

Le comité d’entreprise voulait ainsi, par le biais de candidatures internes, obliger l’employeur à occuper le poste par des employés permanents de l’entreprise et non par des travailleurs intérimaires. Ce droit ne lui revient pas car l’obligation d’offre concerne « le poste de travail » et non pas le « contrat de travail ».

La Cour fédérale du travail a ainsi confirmé la liberté de décision de l’employeur, d’occuper des postes avec des travailleurs intérimaires, même si des salariés internes postulent pour ces postes. Ceux-ci doivent conclure le contrat de travail par l’intermédiaire de la société de travail intérimaire.

Consultation du dossier individuel du salarié en présence d’un avocat

Les employés posent souvent la question s’ils ont le droit de venir accompagné de leur avocat lors d’entretien du personnel – ceci n’est possible que dans des cas d’exception.

Le droit d’accès permet à l’employeur de décider librement à qui il donne l’autorisation de pénétrer les locaux de l’entreprise ou non. Toutefois, au vu du principe d’« égalité des armes », la présence d’un avocat lors de certains entretiens du personnel peut être exigée. C’est le cas par exemple lorsqu’un licenciement est susceptible d’être prononcé et quand, dans le cadre de cet entretien, les motifs d’un licenciement extraordinaire doivent être exposés.

Mais ce n’est pas valable si le salarié veut consulter son dossier individuel. La Cour fédérale du travail en a décidé ainsi par jugement (9 AZR 791/14) du 12.7.2016. Particulièrement, si l’employeur autorise le salarié à faire des photocopies de son dossier individuel et qu’il pourra alors en discuter ultérieurement avec son avocat en dehors de l’entreprise.

Domaine d’application de la Loi de protection contre les licenciements dans les petites entreprises

La Loi allemande de protection contre les licenciements ne s’applique qu’aux entreprises ayant plus de 10 salariés.

Si une entreprise a plusieurs établissements à différents endroits, chacun géré de façon autonome, ce seuil est valable pour chacun d’entre eux ; le nombre des salariés des différents établissements ne peut donc pas être cumulé.

Les employés des établissements à l’étranger ne sont pas comptés. Il faut toutefois examiner au cas par cas si les employés détachés à l’étranger sont intégrés dans l’organisation de travail de l’entreprise en Allemagne, auquel cas ils seraient à prendre en compte. Comme la Cour fédérale du travail en a décidé le 19.7.2016 (2 AZR 468/15), il ne suffit pas pour une telle intégration dans l’entreprise que les employés y participent régulièrement à des réunions de marketing, tout en étant par ailleurs intégrés à l’entreprise d’organisation autonome à un autre endroit (dans le cas présent en Suisse).

GGV VOUS INFORME SUR GGV

Me Bénédicte Querenet-Hahn (Bureau Paris) a récemment accordé un interview au magazine « Markt und Mittelstand » sur le thème de la nouvelle Loi anticorruption en France « Sapin II ». Ici vous trouverez l’article correspondant. Nous vous invitons à consulter à ce sujet l’édition spéciale de notre lettre d’information sous le lien suivant .

Le 19.1.2017, Maria Lancri et Bénédicte Querenet-Hahn (bureau Paris) ont animé une conférence sur la Compliance et les Données personnelles. Cette conférence portait plus particulièrement sur la façon de mettre en œuvre le Règlement données personnelles et son principe d’Accountability. Nous tenons à votre disposition le support de cette conférence.

Me Steffen Paulmann (Bureau Francfort) a été interviewé par France-Info sur le thème des particularités de la recherche d’un emploi en Allemagne par rapport à la France. Vous trouverez la chronique correspondante « Français du monde – travailler en Allemagne »